一、俄罗斯LNG产业概述

俄罗斯作为全球天然气资源最为丰富的国家,在LNG产业领域有着巨大的潜力。2017年亚马尔液化天然气项目投产,受此鼓舞,俄罗斯提出了雄心勃勃的LNG发展战略。然而,2022年初爆发的乌克兰危机给俄罗斯LNG战略推进带来了诸多不确定性。

俄罗斯长期以来一直依赖天然气管道来增强对外能源贸易和国际影响力。通过管道将天然气从西伯利亚和边疆产区输送到欧洲市场,天然气成为俄罗斯和欧洲加强对话和外交的重要纽带。国际LNG产业起步于20世纪50年代末,但直到20世纪末,拥有丰富天然气资源的俄罗斯没有参与任何大规模的LNG设施建设。尽管LNG设施成本不断下降、LNG队伍不断扩大、越来越多天然气出口国加入LNG出口梯队,同时欧洲为了能源供应多元化也不断扩大LNG进口,但是俄罗斯认为通过管道提供的价格合理且供应稳定的天然气在欧洲市场的地位必定难以撼动,因此其LNG产业发展缓慢。

俄罗斯出口欧洲的天然气中约80%需过境乌克兰输送。在历史上,俄乌两国关系久远而密切,直至2004年乌克兰大选之前,总体上俄乌保持着良好的睦邻友好关系,俄以远远低于国际市场行情的价格向乌提供天然气。但自2004年底乌克兰爆发“橙色革命”以及随后亲西方的政府上台以来,乌克兰政府扭转了外交基调,执行亲欧美政策,追求加入北约与欧盟。俄罗斯为了反制乌克兰,提高了对乌克兰的供气价格,而乌克兰要求分阶段提高天然气价格,并按照市场价格计算俄天然气过境费。

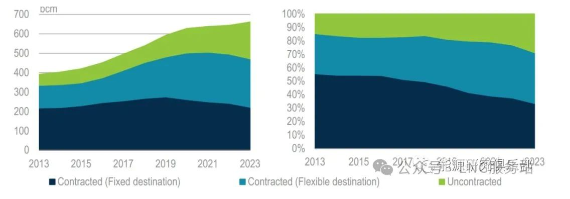

俄乌的管道争执对俄罗斯的天然气出口战略产生了一系列影响,一方面俄罗斯通过修建经波罗的海通往欧洲的新管线来摆脱乌克兰的制约,另一方面由于正值全球LNG贸易的新时代到来,LNG价格与管道天然气具有显著价差,俄罗斯开始尝试迈入LNG行业。近年来,俄罗斯LNG出口量保持相对稳定,2021—2023年每年保持在2930—3210万吨的水平,其中约一半输出到欧盟国家。目前,欧盟国家和中国自俄的LNG进口量略有增加。

(一)俄罗斯在产LNG项目

Sakhalin-2 LNG项目

:位于俄罗斯远东库页岛,该项目于2003年完成投资决策,历经环保风波于2009年初建成投产,年产约1000万吨。俄气持股50%,壳牌持股27.5%,三井和三菱各持股12.5%及10%。该项目生产的大部分LNG通过长协销往日本。2022年初乌克兰危机爆发后,壳牌宣布退出该项目,2022年6月30日,俄总统普京签署法令由俄罗斯公司接手壳牌的股份。

Yamal LNG项目

:2014年以来,诺瓦泰克公司借助LNG业务的突破,成为新崛起的天然气生产商和出口商,特别是其投资的Yamal LNG项目使其成为LNG行业的新秀。2013年底,俄政府修改了出口法,Yamal LNG项目获得自主出口权,打破了俄气长期的天然气出口垄断,并得到中国的大力支持。该项目诺瓦泰克公司持股50.1%,道达尔持股20%,中国石油持股20%,丝路基金持股9.9%。项目于2017年底投产,设计年产1650万吨。

Cryogas-Vysotsk LNG项目和Portovaya LNG项目

:除上述两个大型项目之外,俄罗斯在产的LNG项目还有位于波罗的海芬兰湾海岸附近的两个小型项目。一个是由诺瓦泰克公司建设的Cryogas-Vysotsk LNG项目,项目于2019年投产,年产LNG 66万吨;另一个是由俄气建设的Portovaya LNG项目,项目于2021年投产,年产LNG 150万吨。

(二)俄罗斯在建和规划的LNG项目

Arctic LNG2项目

:位于俄罗斯北极Gydan半岛,由诺瓦泰克公司投资,于2019年完成投资决策,目前正在建设中。项目设计年产LNG 1980万吨,是全球首个采用重力式基础平台(GBS)建造的LNG项目,原计划于2024年初开始运营。2023年11月美国对Arctic LNG2项目实施了制裁,该项目于2023年12月宣布遭遇不可抗力。截至目前,项目尚未实现商业投产和产品销售。

Ust-Luga LNG项目

:该项目前身为波罗的海LNG项目,位于俄圣彼得堡以西110千米的乌斯季-卢加港口。2017年6月,俄气和壳牌成立了一家合资企业推进该项目,项目设计年产LNG 1300万吨。乌克兰危机爆发后,壳牌退出了俄市场,德国林德也拒绝为该项目提供核心液化技术和关键设备,项目启动时间从2023年延后至2024—2026年。美国2023年12月将参与该项目开发的三家公司列入制裁名单。

Murmansk LNG项目

:位于俄罗斯摩尔曼斯克港,由诺瓦泰克公司投资,该项目得到了俄罗斯政府的大力支持,已被纳入俄LNG出口自由化计划。项目计划通过建造一条1300千米的天然气管线与俄气的输气管线连接,将管道气输送至摩尔曼斯克港,项目设计年产LNG 2000万吨。

二、俄罗斯天然气出口现状

管道天然气出口

2023年俄罗斯共出口天然气约1420亿立方米,对欧洲的管道出口量大幅减少,而对中国和独联体国家的出口量一直在上升。从相关数据来看,俄罗斯对中国的管道天然气出口呈现良好的增长态势。例如,俄新社7月23日报道称,俄罗斯6月对华管道天然气出口额为7.37亿美元,创历史新高。今年上半年,俄对华管道天然气出口额同比增长17.4%,达到近40亿美元。俄罗斯天然气工业股份公司也表示,2024年1月1日至5月12日,通过“西伯利亚力量”管道输送的对华天然气出口同比增长37.4%,4月单月的同比增幅达到57.1%。

LNG出口

近些年俄罗斯LNG出口量保持相对稳定,2021—2023年保持在2930—3210万吨的水平,其中约一半输出到欧盟国家,欧盟国家和中国自俄的LNG进口量略有增加。

欧盟对俄罗斯的LNG进口情况较为复杂。一方面,欧盟对俄制裁首次涉及俄罗斯液化天然气,但相关措施预计影响不大。新一轮制裁将禁止俄LNG在欧盟境内转运,并涉及俄方在北极和波罗的海尚未运营的三个LNG项目,但没有像此前针对俄煤炭和海运石油的制裁那样,完全禁止欧盟国家进口俄LNG。自俄乌冲突以来,欧盟已将对俄天然气的依赖减少了约三分之二,但欧盟国家仍通过油轮继续进口和转售俄LNG。欧洲智库Bruegel的报告指出,欧盟27个国家2022年从俄罗斯进口了192亿立方米的LNG,比2021年增长了35%,为三年多以来欧盟从俄罗斯进口LNG的最高纪录。今年上半年,法国公司进口了近44亿立方米的俄罗斯LNG,而去年同期为20多亿立方米。欧盟国家整体同期从俄罗斯进口的LNG总量增加了7%。在今年前7个月,欧盟成员国比利时和西班牙分别成为俄罗斯LNG的第二大和第三大买家,与2021年同期相比,今年1月至7月期间,欧盟的进口量增加了40%。

然而,欧盟计划到2027年与俄罗斯实现天然气“脱钩”,这给俄罗斯的LNG出口带来了不确定性。同时,美国对俄罗斯的Arctic LNG2项目和Ust-Luga LNG项目实施了制裁,这也对俄罗斯的LNG产业发展产生了负面影响。

尽管面临诸多挑战,俄罗斯在LNG产业方面仍有一些积极的发展。俄罗斯的液化天然气项目包括在产项目和在建及规划项目。在产项目有Sakhalin-2 LNG项目、Yamal LNG项目、Cryogas-Vysotsk LNG项目和Portovaya LNG项目。在建和规划的项目有Arctic LNG2项目、Ust-Luga LNG项目和Murmansk LNG项目。这些项目的推进将对俄罗斯的LNG出口产生重要影响。

三、俄罗斯LNG产业发展现状

俄罗斯在产LNG项目

俄罗斯在产的LNG项目展现出多样化的特点,在满足国内需求的同时,也在国际市场上发挥着重要作用。Sakhalin-2 LNG项目:作为远东地区的重要能源项目,Sakhalin-2 LNG项目位于库页岛,地理位置优越。2003年完成投资决策后,历经环保风波,于2009年初建成投产。年产约1000万吨的规模使其成为俄罗斯LNG产业的重要组成部分。俄气持股50%,壳牌持股27.5%,三井和三菱各持股12.5%及10%的股权结构,也体现了国际合作的特点。该项目生产的大部分LNG通过长协销往日本,为日本的能源供应提供了稳定保障。2022年初乌克兰危机爆发后,壳牌宣布退出该项目,这一事件对项目的运营产生了一定影响。然而,2022年6月30日,俄总统普京签署法令,由俄罗斯公司接手壳牌的股份,确保了项目的稳定运行。

Yamal LNG项目:2014年以来,诺瓦泰克公司借助Yamal LNG项目实现了在LNG业务上的突破,成为新崛起的天然气生产商和出口商。2013年底,俄政府修改了出口法,Yamal LNG项目获得自主出口权,打破了俄气长期的天然气出口垄断。该项目得到了中国的大力支持,诺瓦泰克公司持股50.1%,道达尔持股20%,中国石油持股20%,丝路基金持股9.9%。2017年底投产的Yamal LNG项目设计年产1650万吨,为全球LNG市场提供了重要的供应来源。

Cryogas-Vysotsk LNG项目和Portovaya LNG项目:除了上述两个大型项目之外,位于波罗的海芬兰湾海岸附近的Cryogas-Vysotsk LNG项目和Portovaya LNG项目也为俄罗斯的LNG产业增添了活力。Cryogas-Vysotsk LNG项目由诺瓦泰克公司建设,于2019年投产,年产LNG 66万吨。Portovaya LNG项目由俄气建设,于2021年投产,年产LNG 150万吨。这两个小型项目在满足区域能源需求方面发挥着积极作用。

俄罗斯在建和规划的LNG项目

俄罗斯在建和规划的LNG项目展示了其在未来LNG产业中的发展潜力。

ArcticLNG2项目:位于俄罗斯北极Gydan半岛的ArcticLNG2项目由诺瓦泰克公司投资,于2019年完成投资决策,目前正在建设中。该项目设计年产LNG 1980万吨,是全球首个采用重力式基础平台(GBS)建造的LNG项目,具有创新性和前瞻性。原计划于2024年初开始运营,但因美国制裁宣布遭遇不可抗力,尚未实现商业投产和产品销售。美国的制裁给项目带来了巨大挑战,但俄罗斯方面仍在积极寻求解决方案,以推动项目的顺利进行。

Ust-Luga LNG项目:前身为波罗的海LNG项目的Ust-Luga LNG项目位于俄圣彼得堡以西110千米的乌斯季-卢加港口。2017年6月,俄气和壳牌成立了一家合资企业推进该项目,项目设计年产LNG 1300万吨。然而,乌克兰危机爆发后,壳牌退出了俄市场,德国林德也拒绝为该项目提供核心液化技术和关键设备,导致项目启动时间延后。此外,美国将参与该项目开发的三家公司列入制裁名单,进一步增加了项目的不确定性。尽管面临诸多困难,俄罗斯仍在努力推进该项目,寻求其他合作伙伴和技术支持。

MurmanskLNG项目:位于俄罗斯摩尔曼斯克港的MurmanskLNG项目由诺瓦泰克公司投资,得到了俄罗斯政府的大力支持,已被纳入俄LNG出口自由化计划。项目计划通过建造一条1300千米的天然气管线与俄气的输气管线连接,将管道气输送至摩尔曼斯克港,设计年产LNG 2000万吨。该项目的实施将进一步提升俄罗斯在LNG市场的竞争力,为俄罗斯的经济发展做出贡献。

四、俄罗斯LNG产业主要企业

俄气和诺瓦泰克

俄罗斯天然气工业股份公司(俄气)和诺瓦泰克公司作为俄罗斯油气巨头,在俄罗斯LNG产业中占据着重要地位。诺瓦泰克公司主导了多个大型LNG项目,如Yamal LNG项目和Arctic LNG2项目等,展现出强大的实力和发展潜力。俄气也在积极推进LNG项目建设,如Portovaya LNG项目以及Ust-Luga LNG项目等。

诺瓦泰克公司在LNG领域的快速崛起得益于其合理的股东结构和高效的项目运作模式。以Yamal LNG项目为例,诺瓦泰克公司持股50.1%,道达尔持股20%,中国石油持股20%,丝路基金持股9.9%。这种多元化的股东结构为项目带来了技术支持、资金保障以及广阔的市场渠道。同时,诺瓦泰克公司在项目推进过程中表现出了迅速签署合同、按时间表和预算有序推进建设以及在自主技术创新方面取得突破等优点。例如,在即将投产的亚马尔第4条生产线上采用了自主研发的液化技术,有望在后续项目中得以推广。

俄气作为俄罗斯传统的天然气巨头,也在积极拓展LNG业务。俄气和RusGazDobycha正在建设Ust-Luga综合工厂,用于处理含乙烷的天然气,该综合体将包括一个大型液化天然气生产工厂,其产能为每年1300万吨液化天然气,旨在成为西北欧洲最大的此类工厂。与此同时,在列宁格勒地区,在Portovaya CS附近建设液化天然气生产、储存和运输综合设施的项目仍在继续,该综合设施每年将生产150万吨液化天然气。目前正在考虑在符拉迪沃斯托克附近建设另一个中型液化天然气工厂的可能性。

外国股东参与情况

俄罗斯的北极LNG2号项目中,有来自中国、法国和日本等国的公司持有股份。其中,诺瓦泰克公司拥有60%的股份,道达尔能源、中国石油、中国海油,以及日本三井和Jogmec组成的财团等四家公司各持有10%的股份。然而,由于美国制裁,这些外国股东宣布遭遇不可抗力,暂停参与北极LNG2号项目,放弃为其融资和承购合同的责任。

这一情况可能对项目融资和承购合同产生重大影响。外国股东暂停参与可能导致北极液化天然气二号项目失去其液化天然气供应的长期合同,而诺瓦泰克公司将不得不单独为该项目融资,并在现货市场上出售海运天然气。此外,欧盟也可能对俄罗斯的液化天然气供应施加限制,进一步增加了项目的不确定性。

以蓬莱巨涛海洋工程重工有限公司为例,作为参与Arctic LNG2项目模块制造的中国企业,被美国财政部海外资产控制办公室列入“特别指定国民清单”,这一制裁给企业带来了潜在的不利影响。虽然公司正就被列入名单的影响进行进一步评估,但初步认为可能会对集团的业务和前景产生负面影响。

尽管面临诸多困难,俄罗斯仍在努力寻求解决方案。中国外交部发言人毛宁表示,中俄在相互尊重、平等互利的基础上,开展正常的经贸合作,不应当受到任何第三方的干预和限制。事实证明制裁和施压解决不了问题,反而会造成外溢影响。中俄双方将继续本着相互尊重、平等互利的精神,开展正常的经贸合作。

五、俄罗斯LNG产业发展历程

早期发展缓慢

国际LNG产业起步于20世纪50年代末,但拥有丰富天然气资源的俄罗斯直到20世纪末都未参与大规模LNG设施建设,认为管道天然气在欧洲市场地位难以撼动。这一时期,尽管LNG设施成本不断下降、LNG队伍不断扩大、越来越多天然气出口国加入LNG出口梯队,同时欧洲为了能源供应多元化也不断扩大LNG进口,但俄罗斯凭借其丰富的天然气储量和长期以来通过管道向欧洲输送天然气的传统优势,对LNG产业的发展持观望态度。

俄罗斯长期依赖天然气管道增强对外能源贸易和国际影响力,通过西伯利亚和边疆产区的管道将天然气输送到欧洲市场,天然气成为俄罗斯与欧洲加强对话和外交的重要纽带。根据1993年俄罗斯第8次油气资源评价结果,俄罗斯天然气原始远景资源量为236.15万亿立方米,其中陆地占67.9%,海域占32.1%。如此丰富的天然气资源使得俄罗斯在管道天然气供应上具有天然的优势,认为价格合理且供应稳定的管道天然气在欧洲市场的地位不可动摇。

乌克兰危机推动发展

俄乌管道争执促使俄罗斯开始尝试迈入LNG行业,2017年亚马尔项目投产后,俄罗斯提出LNG发展战略,多个项目完成投资决策或规划。

俄乌两国在历史上关系久远而密切,直至2004年乌克兰大选之前,总体上保持着良好的睦邻友好关系,俄以远远低于国际市场行情的价格向乌提供天然气。但自2004年底乌克兰爆发“橙色革命”以及随后亲西方的政府上台以来,乌克兰政府扭转了外交基调,执行亲欧美政策,追求加入北约与欧盟。俄罗斯为了反制乌克兰,提高了对乌克兰的供气价格,而乌克兰要求分阶段提高天然气价格,并按照市场价格计算俄天然气过境费。

俄乌的管道争执对俄罗斯的天然气出口战略产生了重大影响。一方面,俄罗斯通过修建经波罗的海通往欧洲的新管线来摆脱乌克兰的制约;另一方面,正值全球LNG贸易新时代到来,LNG价格与管道天然气具有显著价差,俄罗斯开始尝试迈入LNG行业。2017年,备受瞩目的亚马尔液化天然气(LNG)项目投产,受此鼓舞,俄罗斯于2018年提出了LNG发展战略,计划到2035年,俄罗斯LNG年产达到1亿吨,约占全球增量的一半;同时依托LNG运输将北极航道发展成重要的海上船运航线,充分发挥其对俄罗斯经济的促进作用。

俄罗斯天然气工业股份公司(简称俄气)和诺瓦泰克公司等俄油气巨头积极响应国家战略。诺瓦泰克公司主导的北极LNG2项目于2019年完成了投资决策,计划LNG年产1980万吨;乌斯季-卢加LNG项目也在积极推进,计划LNG年产1300万吨。然而,2022年初爆发的乌克兰危机给俄罗斯LNG战略推进带来了不确定性,除了对俄罗斯进行经济制裁外,西方制裁目标还直接针对俄罗斯LNG项目,对LNG产业发展所需的资金、技术装备和船运销售等均产生了直接影响。

六、俄罗斯LNG产业未来趋势

机遇

俄罗斯计划到2035年LNG产量增至1亿吨,这一目标为全球能源市场带来了新的机遇。首先,俄罗斯作为全球天然气资源最为丰富的国家,其在LNG领域的大规模增产将进一步巩固其在能源市场的重要地位。普京总统提出的这一目标显示出俄罗斯在能源领域的雄心壮志,同时也强调了俄罗斯在全球市场上的竞争力。

随着全球对清洁能源的需求日益增长,LNG作为一种更清洁的能源选择,其市场需求也在不断上升。俄罗斯的增产计划有望满足这一不断增长的需求,为全球能源供应做出重要贡献。俄罗斯的LNG资源将为亚洲等能源需求快速增长的地区提供更多的供应选择,有助于降低能源进口成本,保障能源安全。

对于俄罗斯自身而言,增加LNG产量将带来显著的经济利益。LNG出口不仅能够为俄罗斯带来外汇收入,还能促进相关产业链的发展,包括航运、建筑和工程服务等领域。例如,俄罗斯计划依托LNG运输将北极航道发展成重要的海上船运航线,这将充分发挥其对俄罗斯经济的促进作用。

此外,俄罗斯在LNG技术方面的创新和投资,也将推动其在全球能源技术领域的竞争力。以俄罗斯在建的Arctic LNG2项目为例,该项目是全球首个采用重力式基础平台(GBS)建造的LNG项目,具有创新性和前瞻性。

挑战

然而,俄罗斯在实现LNG产量增长目标的过程中也面临着诸多挑战。

首先是资金投入方面的挑战。俄罗斯的LNG项目需要大量的资金投入,包括项目建设、技术研发和设备采购等方面。在西方制裁的背景下,俄罗斯获取外部资金的渠道受到限制,这给项目的资金筹集带来了困难。例如,美国对俄罗斯的Arctic LNG2项目和Ust-Luga LNG项目实施了制裁,这使得参与项目开发的公司面临融资困难,项目的推进受到影响。

其次是国际市场竞争的挑战。全球LNG市场竞争激烈,美国、澳大利亚、卡塔尔等国也在积极扩大LNG产能。美国的页岩气革命使得该国成为全球最大的LNG生产国之一,俄罗斯的扩张计划可能会对美国在国际市场上的地位构成挑战。在这种情况下,俄罗斯需要在保持成本竞争力的同时,提高LNG的质量和服务水平,以在国际市场上占据一席之地。

平衡国内需求与出口也是俄罗斯面临的挑战之一。随着俄罗斯经济的发展,国内对天然气的需求也在不断增长。如何在满足国内需求的同时,保证足够的LNG出口量,是俄罗斯需要解决的问题。

此外,西方制裁还带来了技术装备和船运销售等方面的问题。制裁导致德国林德拒绝为Ust-Luga LNG项目提供核心液化技术和关键设备,项目启动时间延后。同时,制裁也阻碍了俄罗斯破冰型LNG船的建造和供应,影响了LNG的船运销售。例如,中国船厂因美国制裁退出俄罗斯最大LNG项目Arctic LNG2的建设,导致项目第三条生产线停建,年产能减少,项目面临巨大挑战。

欧盟计划到2027年与俄罗斯实现天然气“脱钩”,这也给俄罗斯的LNG出口带来了不确定性。